原创文章 - 如何选择欧盟国家注册公司做跨境电商?(二)

本章我们将从法律要求,语系,银行支持和公司落地涉及的专业服务等要点对上篇文章筛选出来的五个国家进一步分析。

(三) 目的的国法律系统、语系、资产保护风险的考量 (考核目的:合规与资产安全)

一旦设立了公司,就意味着这个公司将要承载卖家所有的希望,但同时也必须履行其所在目的国的法律法规,申报及纳税义务。作为奉公守法的国际卖家,这些要求看似稀松平常,但欧盟各国的国情和法规都不同,当您决定注册欧盟公司那一刻起,就必须逐步了解清楚公司设立目的国的基本情况,避免后期发生任何黑天鹅事件。本部分我们着重分析五个国家在实际操作方面的优势和利弊:

法律体系:

法律法规的复杂程度决定着外资受监管的程度。一般来说国际通用的法律系统大致可分为国际法系和大陆法系。国际法系通常简单、灵活,常见代表国家有英国,爱尔兰,香港,塞浦路斯等英兰邦国家。而大陆法系繁琐,覆盖面广,包括中国,德国在内的绝大部分国家属于大陆法系。卖家尽量选择法律系统相对简单,友善的目的国落地,因此国际法系国家优选。

当地股东董事要求:

为了提升本地经济和收入,一些欧盟国家强制要求公司必须有当地人参股或任董事一职,在大陆法系国家中比较常见。如果卖家朋友没有当地和合作方,不得已使用代持服务的话,务必小心谨慎,因为您可能需要支付额外的服务费用,还有代持人的社保,个税。另外,从法律上讲,代持属于信托范畴,如果没有正规的代持协议,代持在欧盟是不合法的,也就是说,中国客户的公司资产随时有被“合法霸占”的风险。所以,创睿小编建议尽量选择那些中国人可以直接设立公司的欧盟国家。例如爱尔兰和塞浦路斯。

语系:

开展国际业务,语言沟通是开展所有工作的基础,若您不懂目的国语言,任何对当地法律法规的专业理解都无从谈起,对后期的业务将产生极大的影响。我们筛选出的五个欧盟国家中,有三个说当地语种,由于国际投资不多,当地政府文件基本都不是英文,而当地人的英文水平最多也仅能满足日常交流,即便会说两门外语的小编去到那里也不得不使用一些肢体语言,更别说理解政府政策了。所以,创睿小编建议选择说英文的国家,这样中国卖家在专业服务机构的协助下自己也可以了解大部分法律法规,而不至于让自己被动。

费用:

费用永远是敏感话题,也是直接关系到跨境卖家决定是否落地的最直接因素。涉及公司落地运营的费用方面大致可以分为四部分:

1. 公司注册及维护费用

公司注册费用在市场上的报价差异不大,经多方面了解便可以得到基本信息。具体报价需要包括:

a) 注册费用

b) 年度秘书费用(有些欧盟国家不要求必须使用当地秘书,但没有当地秘书的话通常后期维护成本会比较高。另外,秘书职位通常在欧盟的公司中需要承担法律责任,是高管的一部分,与只为公司做年审的香港秘书有本质不同。)

c) 年度公司注册地址费用(如果您需要独立注册地址或实地办公地址需提前沟通好)

d) 公司的各种税务注册(根据业务性质做企业所得税,VAT,OSS,IOSS,VIES等注册)

e) 当地政府年费(大部分欧盟国家都有)

f) 公司注册证书英文翻译或认证等费用

g) 公司注册资本需要实缴(增加了投资人负担,甚至要提前在当地开好银行账户才能进行实缴,极大增加了注册复杂程度)

2. 税务申报费用

所有在欧盟从事跨境电商销售的公司根据欧盟VAT法律要求必须进行VAT相关的税务申报,一般来说涉及下面的工作内容,例如:

a) VAT汇总—一年四次季度申报(含本地申报及OSS,IOSS,VIES销售数据)

b) OSS,IOSS子系统—一年四次季度申报

c) VIES子系统—一年十二次月度申报

这些申报工作通常由欧盟当地会计师按要求申报,比较专业,数据需要准确,通常需要客户与服务机构协作完成。每次VAT申报费用一般按照业务交易体量定价。

3. 会计,财务审计和公司年审费用

基本所有的欧盟公司均要求做会计、年度财务审计,服务费用通常按照交易体量和花费时间定价,不过各国的经济国情决定了定价票准的高低,例如,同样的审计工作在德国为5000欧元,而在塞浦路斯或爱尔兰或许仅需要3000到4000欧元。

涉及到财会,还有一个比较重要的专业考量因素:目的国使用的会计准则。小编建议卖家朋友尽可能选择那些使用国际会计准则的国家,当然,能提供英文会计报表更好。想象一下,如果您的财务总监拿到的一份波兰语的财务报告,该如何了解里面的数据和应缴税款的计算结果呢?根据小编经验,在五个国家中,确定能提供英文会计报表,又使用国际会计准则的有爱尔兰和塞浦路斯,其他几个国家小编无法确认,您需要自行了解。

如果您是一个大型卖家,财会的重要性和专业性我这里就不多强调了。对于中小卖家其实一样需要循序渐进的完善财务制度,只有这样才能做大体量。

4. 企业所得税和分红预留税

企业税赋会严重影响股东最终分到的利润,税交的越少则分配给股东的利润越多。我们在上一篇文章仔细分析了欧盟各国的税率优势,这里就不再赘述。有一点创睿小编还是想提醒下各位跨境卖家朋友,写此文时正值欧盟疫情反扑,同时面临俄乌战争导致的能源危机,粮食危机,欧盟一定会严格审查税务合规问题。我们卖家既然在人家的地盘里做生意,切不可有偷税漏税的投机想法,否则会影响业务长期发展。

银行开户:

谋求业务的长期发展,当地的银行账户是不可或缺的,对贸易款项的收付,平台回款,税款支付,财务记账审计,合规体现等等都有很大的帮助。很多欧盟国家的公司注册可能没有难度,但银行开户却是很多客户无法迈过的槛。在前期选择目的国时,最好将后期的银行开户一并考虑进去,免去后期企业无法交易的尴尬。因为疫情原因我们国家目前还没有放开出国限制,所以创睿小编建议您最好能找到提供远程开户功能的银行,例如塞浦路斯的银行开户。如果暂时实在开不下来,可以选择使用一些第三方支付服务。

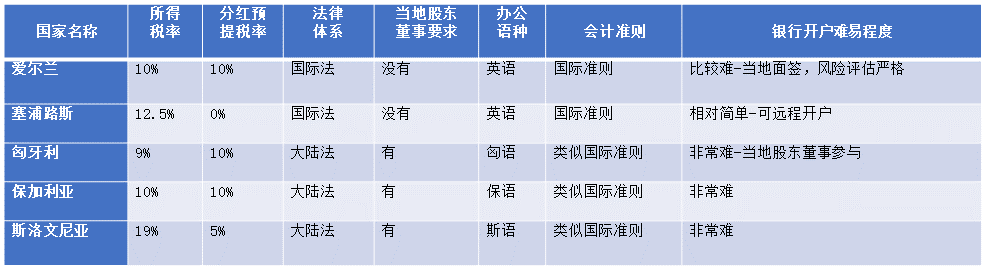

第(三)项下考虑因素分析基本完成,我们使用图表归纳总结一下分析结果:

综合上面(一)(二)(三)大项的细致分析,我们可以得出下面结论:

在欧盟的27国中优先选择下面的国家注册公司进行跨境电商业务:

1. 塞浦路斯

2. 爱尔兰

这两个国家都属于低税率国家,实行国际法,国际会计准则,无当地人员(股东董事)要求。预提税、银行远程开户方面塞浦路斯更有优势。从国际操作经验来讲,爱尔兰更适合大中型国际企业,费用稍高,而塞浦路斯更适合中小型国际业务。

如果在当地有很稳定的专业服务资源的,可以考虑匈牙利。

保加利亚虽然企业所得税仅10%,但语言障碍、法律体系对我们中国客户来所存在很多潜在风险,所以不太建议。斯洛维尼亚除了预提税稍低(塞浦路斯更低)就没有其他优势了。

现在卖家朋友们应该有了自己的判断,但术业有专攻,尤其涉及到合规要求严格的欧盟市场,很多工作还是要依赖专业服务机构来落地,并进行全方位的后续维护协助。下一篇文章我们会和您一起分析“(四)选择服务机构落地欧盟业务”。

北京创睿友邦商务咨询有限公司专注提供欧盟税务解决方案,团队成员拥有国际会计师(ACCA)专业资格证书。如果有您需要任何协助,欢迎您随时联系我们。

原创文章请勿转载—转载请与北京创睿友邦商务咨询有限公司联系并注明作者,出处。否则一律视为侵权并负法律责任。

最新动态

- 治理VAT逃税新规 欧盟要求各支付企业申报电商销售数据 2024-01-08 14:56:32

- 原创文章 - 浅谈 One-Stop Shop(OSS)Ⅰ 2022-12-20 14:35:51

- 跨境电商什么时候注册欧盟VAT? 2022-12-20 14:35:09

- 欧洲VAT一体化政策和相关各方的责任义务概述 2022-12-20 14:34:27

- 原创文章 - 为什么要用欧盟公司运营欧盟的电商业务? 2022-12-20 14:33:59

- 原创文章 - 浅谈 One-Stop Shop (OSS) II 2022-12-20 14:33:36

- 塞浦路斯公司的VAT注册及申报 2022-12-20 14:33:11

- 原创文章 - 如何选择欧盟国家注册公司做跨境电商?(一) 2022-12-20 14:32:34

- 原创文章 - 如何选择欧盟国家注册公司做跨境电商?(二) 2022-12-20 14:31:57

- 原创文章 - 如何选择欧盟国家注册公司做跨境电商?(三) 2022-12-20 14:31:12

地址:北京市朝阳区三间房东路懋隆文化创意园22栋

地址:北京市朝阳区三间房东路懋隆文化创意园22栋 手机:15110052929(同微信)

手机:15110052929(同微信) 邮箱:info@cricglobal.cn

邮箱:info@cricglobal.cn